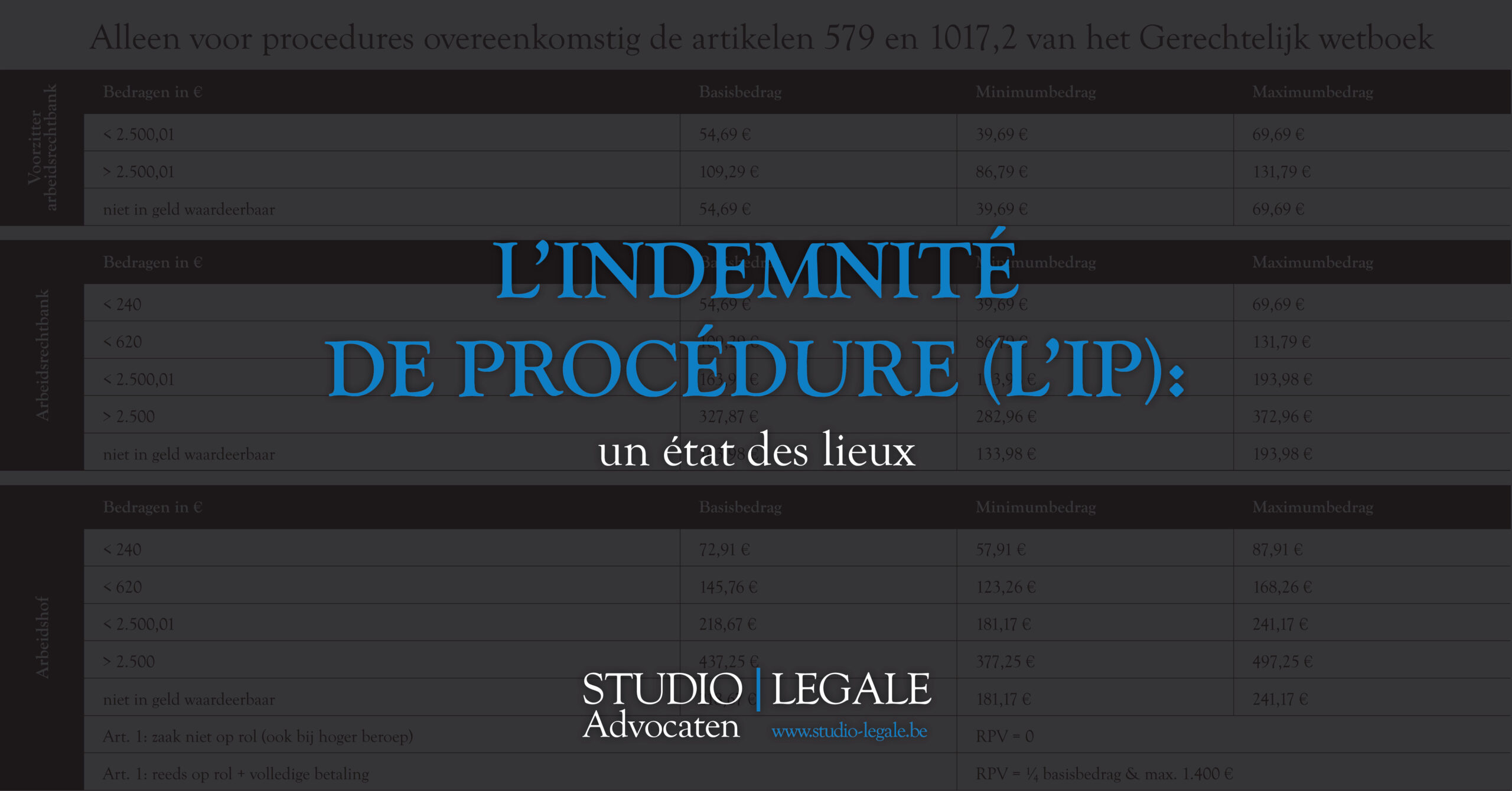

L’indemnité de procédure (l’IP) : un état des lieux

En vertu de l’article 1022, paragraphe 1 du Code judiciaire, l’indemnité de procédure est une intervention forfaitaire dans les frais et honoraires d’avocat de la partie ayant obtenu gain de cause.

Payeur et bénéficiaire

L’objectif de l’indemnité de procédure est de couvrir les frais et honoraires d’un avocat. Par conséquent, seules les parties qui sont représentées par un avocat dans une procédure judiciaire ont droit à une indemnité de procédure. La Cour de Cassation l’a réaffirmé dans un arrêt du 11 janvier 2024.[1] Il n’est pas nécessaire pour cela que ces personnes aient effectivement engagé des frais d’avocat. Même lorsqu’un avocat est désigné dans le cadre de l’assistance juridique de deuxième ligne, le tribunal peut accorder une indemnité de procédure à la personne qui a été assistée et jugée dans son bon droit. Dans ce cas, l’indemnité de procédure doit être imputé lors du dépôt des points pro deo. Si la partie qui a obtenu gain de cause bénéficiait d’une couverture d’assurance de protection juridique, l’indemnité de procédure revient à l’assureur de protection juridique. C’est ce qu’a décidé la Cour de Cassation dans son arrêt du 24 mars 2016.[2] En effet, en tant qu’assureur non-vie, l’assureur de protection juridique couvre le risque des frais de contentieux de l’assuré. À la base de toute police d’assurance non-vie se trouve le principe indemnitaire, selon lequel seul le dommage réellement subi est indemnisé et l’assuré ne peut pas s’enrichir. Étant donné que l’assuré ne doit pas supporter lui-même les frais d’avocat, l’indemnité de procédure revient à l’assureur de la protection juridique.

L’indemnité de procédure revient à la partie ayant obtenu gain de cause et est remboursé par la partie perdante. Si les deux parties sont déclarées en partie en tort et en partie ayant raison, le tribunal peut, en appliquant l’article 1017, paragraphe 4, du Code judiciaire, répartir les frais, y compris l’indemnité de procédure entre les parties s’il l’estime opportun. Il n’est pas nécessaire que les parties aient introduit des demandes réciproques : même si une seule demande a été introduite, qui a été déclarée partiellement fondée et partiellement non fondée, cela peut donner lieu à la division ou au « partage » des frais.

Le montant

L’indemnité de procédure est forfaitaire. En d’autres termes, l’indemnité de procédure n’a pas pour objet de rembourser intégralement les honoraires de l’avocat. Le montant de l’indemnité de procédure dépend de la valeur de la demande : plus la valeur de la demande est élevée, plus le montant de l’indemnité de procédure est important. Une distinction est donc faite entre les demandes évaluables en argent (par exemple, le paiement de factures impayées) et les demandes non évaluables en argent (par exemple, la résiliation d’un contrat). Pour ces dernières, un seul montant de base, minimum et maximum s’applique.

Le juge a la possibilité d’adapter l’indemnité de procédure en fonction des circonstances de l’affaire, que ce soit en plus ou en moins du montant de base, mais dans les limites minimales et maximales. Par exemple, il peut tenir compte de la complexité de l’affaire, de la capacité financière de la partie perdante, des clauses contractuelles d’indemnisation ou d’un caractère manifestement déraisonnable. Il ne peut le faire que dans certaines limites et seulement si une partie le lui demande.

N’oubliez pas de demander l’IP

Il est nécessaire que l’indemnité de procédure soit réclamé pour y avoir droit. En effet, un tribunal ne peut pas accorder une indemnité de procédure à la partie gagnante si celle-ci ne l’a pas réclamé. Dans ce cas, la décision sur les frais est « réputée réservée » en vertu de l’article 1021(2) du Code judiciaire. C’est ce qu’a décidé la Cour de Cassation dans son arrêt du 15 janvier 2021.[3] Cela signifie que la Cour peut encore statuer sur cette question à une date ultérieure. La partie la plus intéressée devra à nouveau demander la fixation devant le tribunal et fournir un état détaillé de ses frais. Enfin, après avoir entendu les parties, la juridiction statuera sur la liquidation des frais.

Les frais sont également réputés réservés en vertu de l’article 1021, paragraphe 2, du Code judiciaire, lorsque la juridiction, par suite d’un oubli, a prononcé une décision sur les frais de procédure sans liquider ces frais.

D’autre part, lorsque l’indemnité de procédure est réclamée mais non liquidée par une partie, le tribunal doit déterminer d’office le montant correct de base de l’indemnité de procédure, sous réserve d’un motif ou d’une demande de dérogation, ou d’un accord procédural. C’est ce qu’a décidé la Cour de Cassation dans son arrêt du 18 janvier 2024.[4] Il est nécessaire, mais suffisant, que la partie gagnante réclame l’indemnité de procédure pour que celle-ci soit liquidée et qu’elle y ait droit.

Enfin, il peut arriver que l’indemnité de procédure soit réclamée et quantifiée, mais qu’un montant de base incorrect ou non indexé soit réclamé. Dans un arrêt du 13 janvier 2023, la Cour de Cassation a décidé que dans un tel cas, le tribunal doit liquider l’indemnité de procédure dans le jugement ou l’arrêt et accorder d’office le montant de base correct et indexé l’indemnité de procédure.[5]

Enfin, nous souhaitons mentionner que dans un arrêt daté du 19 octobre 2023, la Cour de Cassation a décidé que les appels qui portent exclusivement sur l’indemnité de procédure accordé en première instance sont toujours monétisables.[6]

[1] Cass. 11 janvier 2024, RW 2023-2024, 1179-1180.

[2] Cass. 24 mars 2016, T. Verz. 2017, 346.

[3] Cass. 13 janvier 2023, RW 2022-23, 1180

[4] Cass. 18 janvier 2024, RW 2023-24, 1176.

[5] Cass. 13 janvier 2023, RW 2022-23, 1180.

[6] Cass. 19 octobre 2023, P&B 2024, 18.

Ci-dessous les taux en vigueur à partir du 1er novembre 2022, les montants sont exprimés en euros :