Het is algemeen geweten dat een erfenis gepaard gaat met hoge erfbelastingen. De schenking is een mogelijk instrument om al tijdens het leven een deel van het vermogen over te dragen naar anderen. In dit artikel lichten we even de do’s & don’ts toe.

De schenking kan verschillende gedaantes aannemen.

Enerzijds is er de notariële schenking. In de regel moet elke schenking gebeuren via een notariële akte. De notaris zal de notariële akte registreren en op basis daarvan belast de overheid de begunstigde voor het ontvangen goed. Het schenken van onroerende goederen gebeurt altijd via de notaris.

Anderzijds bestaan er voor roerende goederen alternatieve schenkingsvormen, waarbij men een bezoek aan de notaris achterwege kan laten en zo dus ook de schenkbelasting. Men spreekt dan van een onrechtstreekse schenking, bijvoorbeeld bij een handgift of een bankgift. Bij een handgift draagt men een goed letterlijk van hand tot hand over, denk aan een meubelstuk of juwelen. Bij een bankgift stort men de gelden eenvoudig op de rekening van de begunstigde.

De voordelen van deze schenkingsvormen zijn dat er geen vormvereisten moeten worden nageleefd, geen notariskosten en (in principe) geen schenkbelastingen moeten worden betaald. Gemakkelijker en goedkoper dus… Toch zijn er een aantal aandachtspunten:

- Bewijsproblemen

Het gebrek aan een notariële akte kan later voor bewijsproblemen zorgen. Een schenking is een onherroepelijke overdracht: de schenker kan niet zomaar van gedachten veranderen en het goed plots terugvragen van de begunstigde. Dit gebeurt echter soms wel in de praktijk. De schenker beweert dan dat er geen sprake is van een schenking, maar wel van een lening. Bij gebreke aan enig bewijsdocument, bevindt de begunstigde zich in een zeer moeilijke situatie.

Het wordt daarom aangeraden om de alternatieve schenking altijd onderhands vast te leggen. Dit door de schenker eerst een aangetekende intentiebrief te laten versturen aan de begunstigde, waarin hij zijn wil om een goed/gelden te schenken, aangeeft. Na de eigendomsoverdacht (van hand tot hand of storting), wordt een zogenaamde ‘pacte adjoint’ opgesteld waarin de betrokken partijen bevestigen dat de schenking heeft plaatsgevonden.

Op die manier is ook voldaan aan de bewijsregel van art. 1341 Oud Burgerlijk Wetboek/art. 8.9 Nieuw Burgerlijk Wetboek. Het oud Burgerlijk Wetboek stelt dat voor alle zaken die de som of waarde van 375 Euro te boven gaan een akte voor de notaris of een onderhandse akte moet worden opgemaakt. Het nieuw Burgerlijk Wetboek stelt dat voor rechtshandelingen die betrekking hebben op een som of waarde vanaf 3.500,00 Euro een ondertekend geschrift nodig is.

Heeft men dergelijke akte of ondertekend geschrift niet, dan kan men eventueel beroep doen op de uitzonderingsregel van art. 1347 Oud Burgerlijk Wetboek/art. 8.13 Nieuw Burgerlijk Wetboek. Onder het oude bewijsstelsel kon men volstaan met een begin van schriftelijk bewijs dat uitging van de partij tegen wie men moest bewijzen. Onder het nieuw Burgerlijk Wetboek geldt dat het ondertekend geschrift kan worden vervangen door een bekentenis, een beslissende eed of een begin van schriftelijk bewijs voor zover dit laatste wordt aangevuld met een ander bewijsmiddel.

Het Hof van Cassatie heeft bij arrest van 21 oktober 2021 wel geoordeeld dat voormelde bewijsregels bij een onrechtstreekse schenking enkel gelden voor het bewijzen van de neutrale rechtshandeling als drager van de onrechtstreekse schenking (bv. de bankoverschrijving an sich) en niet voor het bewijs dat die rechtshandeling werd gesteld met het oogmerk om te schenken (de zogenaamde animus donandi). Dat laatste kan met alle middelen van recht, met inbegrip van getuigenissen en vermoedens, worden bewezen.

- Verdachte periode

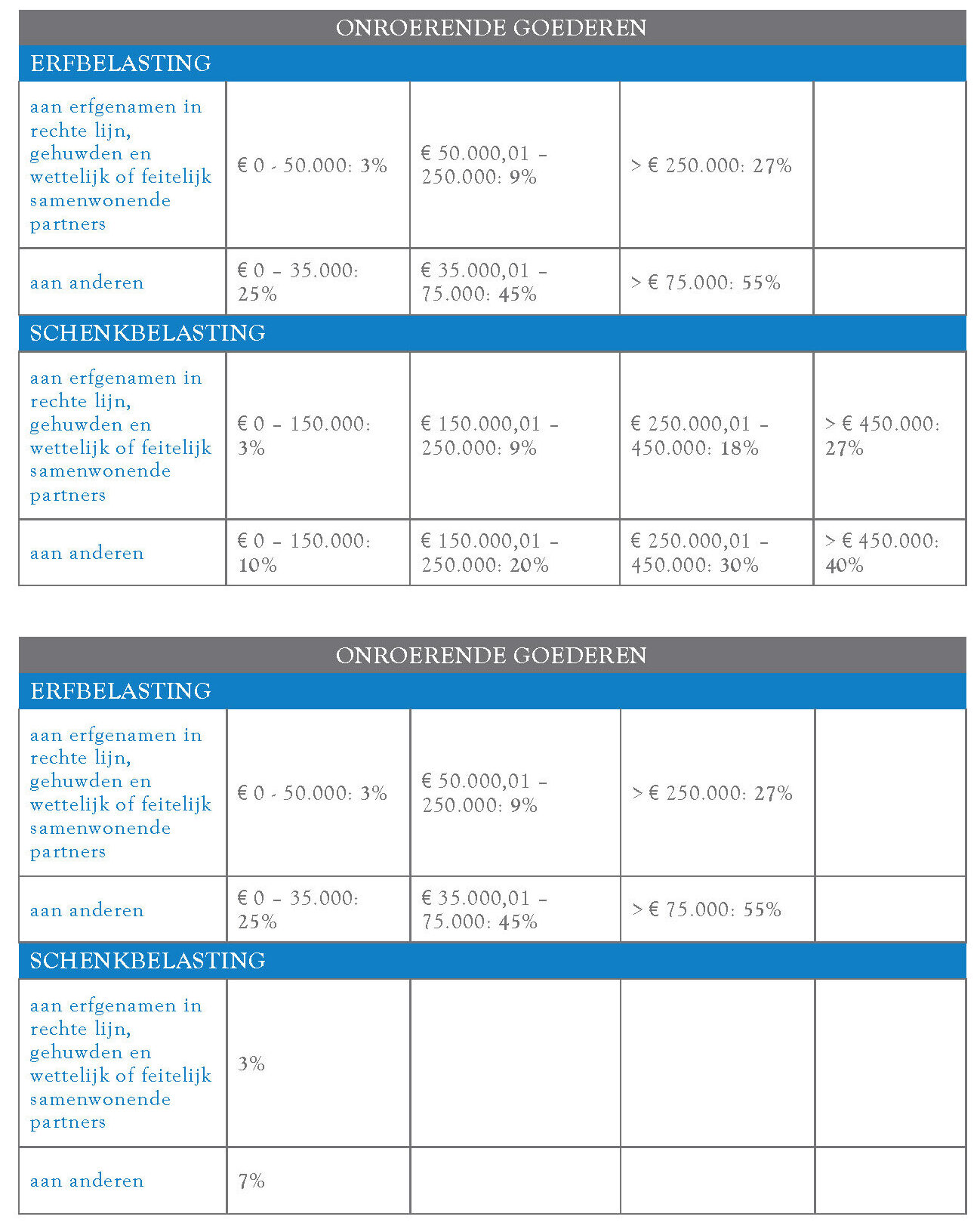

Een tweede aandachtspunt is de zogenaamde ‘verdachte periode’. Een alternatieve schenking zal maar belastingvrij kunnen gebeuren voor zover de schenker nog 3 jaar na de schenking in leven blijft. Overlijdt de schenker binnen de 3 jaar na de schenking, dan wordt de schenking toch belast en dit niet volgens de tarieven van de schenkbelasting, maar wel in de veel duurdere erfbelasting. Het verschil in tarieven is opvallend:

Vreest men tijdens de verdachte periode dat de schenker zou komen te overlijden, dan kan men de schenking alsnog registreren en toch de lagere schenkbelasting betalen. Uiteraard raden wij aan om op zeker te spelen en steeds de schenkbelasting van 3% te betalen.

De begunstigde zou het risico dat de schenker binnen de 3 jaar na de schenking overlijdt ook kunnen opvangen door een successieverzekering af te sluiten. De verzekering dekt dan de erfbelasting die alsnog op de schenking verschuldigd zou zijn.

Voor meer informatie of vragen omtrent een fiscaal voordelige vermogensplanning kan u het Studio Legale team bereiken via e-mail ([email protected]) of telefonisch (03 216 70 70).