Le Code de droit économique (CDE) a récemment été complété par un 19e livre : le livre XIX » Dettes du consommateur « . Ce livre a été introduit par la loi du 4 mai 2023[1] , qui a été publiée au Moniteur belge le 23 mai 2023.

- Contexte

Jusqu’à récemment, la manière dont les entreprises pouvaient recouvrer leurs factures impayées auprès des consommateurs était régie par une loi du 20 décembre 2002[2]. Cette loi prévoyait une liberté contractuelle relativement importante.

Les entreprises déterminaient elles-mêmes le délai dans lequel le consommateur devait payer la facture, les frais de recouvrement appliqués en cas de non-paiement et la date à partir de laquelle ces frais commençaient à courir. Les consommateurs, quant à eux, acceptaient les clauses du contrat et étaient protégés par la législation sur la protection des consommateurs.

Au fil des années, plusieurs propositions législatives ont été adoptées afin de rendre la loi du 20 décembre 2002 plus favorable aux consommateurs. À chaque fois, l’objectif des initiatives législatives a toujours été le même : protéger les consommateurs vulnérables contre l’accumulation de dettes en cas de non-paiement en limitant le calcul des intérêts, les clauses pénales, les frais de recouvrement, etc.

Malgré les critiques formulées à l’encontre des projets de loi par les entreprises, le Conseil d’État ou l’Ordre des barreaux flamands, etc., la nouvelle loi sur le recouvrement des créances pour les consommateurs, qui aura sans aucun doute des conséquences considérables, a vu le jour le 4 mai 2023.

- Situation

La nouvelle loi se trouve dans le livre XIX du CDE et se compose de deux parties :

- D’une part, la loi contient des règles sur ce qui peut et doit se passer en cas de retard de paiement d’un consommateur (titre 1)

- D’autre part, la loi contient des règles sur (l’activité de) recouvrement amiable des dettes d’un consommateur (titre 2)

En outre, il existe également une législation concernant le recouvrement des créances auprès des consommateurs :

- le livre 5 du nouveau code civil (ci-après « NCC ») : vous y trouverez des règles générales en matière de mise en demeure, de clause pénale et intérêts, ainsi qu’une interdiction générale des clauses abusives ;

- le livre VI du CDE, qui contient une législation spécifique sur les clauses abusives dans les relations B2C.

La nouvelle loi s’applique en tant que loi générale et n’affecte pas la législation spéciale préexistante. Toutes les législations seront appliquées de manière cumulative, mais en cas de conflit, la législation spéciale prévaudra. Les consommateurs ne doivent donc pas se laisser aveugler par les règles de la nouvelle loi, car il est tout à fait possible que des règles différentes s’appliquent à certains secteurs (par exemple, la distribution de l’énergie et de l’eau).

Le livre 5 du NCC contenant également des règles générales en la matière, il reste à voir comment la nouvelle loi et le NCC coexisteront dans la pratique.

- Champ d’application

Le vaste champ d’application de la nouvelle loi est l’une des raisons pour lesquelles elle aura un tel impact. En effet, la nouvelle loi s’applique à : « tout retard de paiement d’une dette d’un consommateur à une entreprise« .

- Champ d’application personnel

La nouvelle loi s’applique entre les entreprises et les consommateurs et donc « B2C »

Un consommateur est ainsi défini comme : « toute personne physique qui agit à des fins qui n’entrent pas dans le cadre de son activité commerciale, industrielle, artisanale ou libérale ».

Une entreprise est : « toute personne physique ou personne morale poursuivant de manière durable un but économique, y compris ses associations », et ce quelle que soit la taille de l’entreprise.

Ainsi, non seulement les entreprises au sens traditionnel du terme sont couvertes par la nouvelle loi, mais aussi, par exemple, les hôpitaux et les professionnels libéraux.

- Champ d’application matériel

Pratiquement tous les types de dettes d’un consommateur relèveront de la nouvelle loi.

En effet, la nouvelle loi parle de tout retard de paiement, et ne concerne donc pas uniquement les factures impayées. Tant les dettes contractuelles (par exemple l’achat d’une nouvelle cuisine ou d’un nouveau meuble, facture d’un entrepreneur ou d’un jardinier) que les dettes légales ( par exemple les frais de stationnement impayés) devront désormais être recouvrées en tenant compte des règles de la nouvelle loi.

- Champ d’application temporel

En ce qui concerne le champ d’application temporel, il convient de faire une distinction selon le moment où le contrat à l’origine de la dette a été conclu :

- Contrat conclu avant le 1er septembre 2023 : la nouvelle loi entre en vigueur le 1er décembre 2023

- Contrat conclu après le 1er septembre 2023 : la nouvelle loi s’applique immédiatement.

- Conséquences en cas de non-paiement par un consommateur

- Retard de paiement B2C

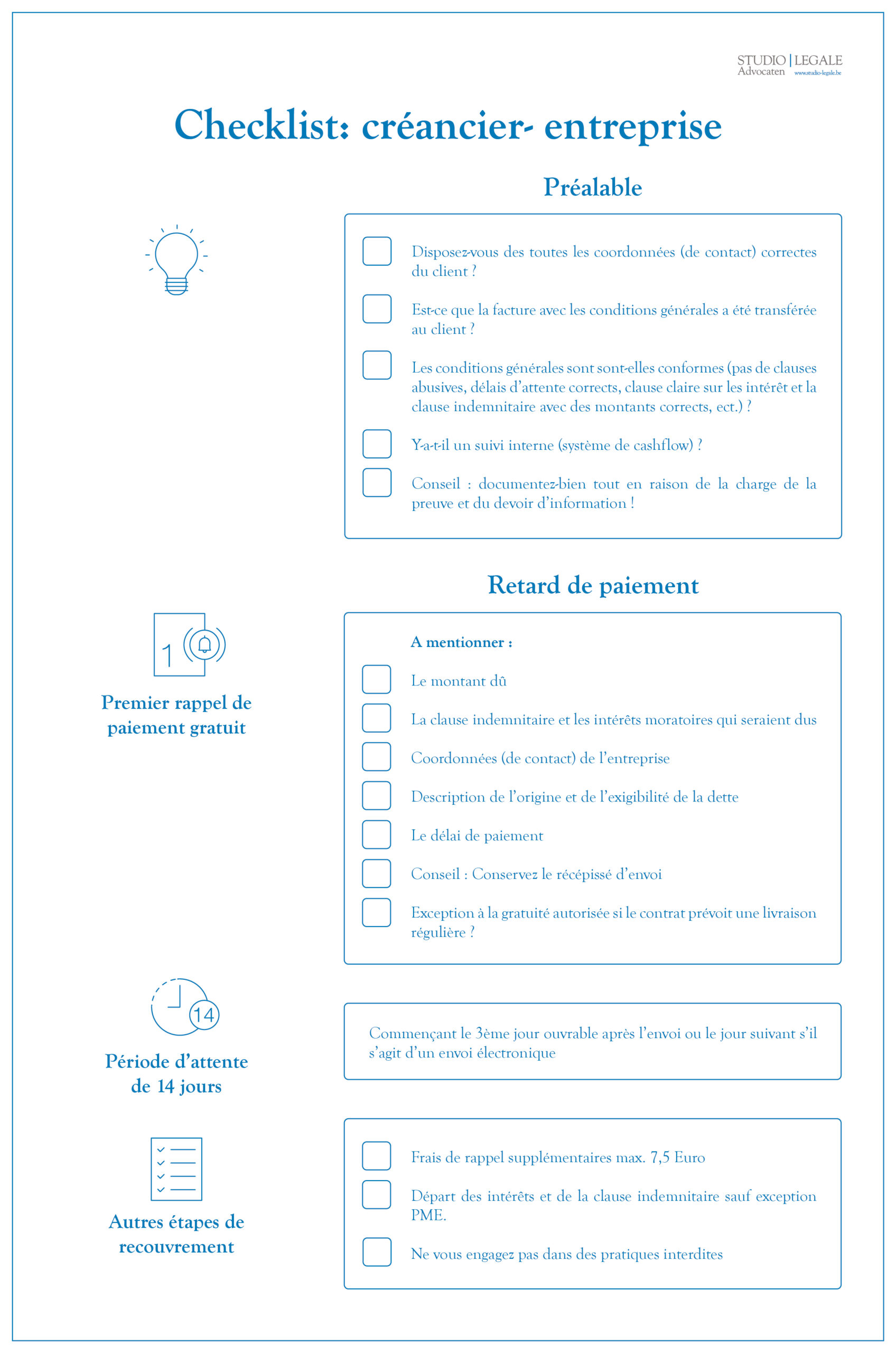

La nouvelle loi réglemente principalement ce qu’un créancier doit faire lorsqu’un consommateur ne paie pas (à temps).

Si le consommateur n’a pas payé à la date d’échéance convenue, l’entreprise doit d’abord obligatoirement envoyer un rappel de paiement gratuit. Ce rappel peut être envoyé par la poste ou par voie électronique.

Après le premier rappel, le consommateur doit bénéficier d’un nouveau délai de paiement de 14 jours. Ce délai de 14 jours prend court le troisième jour ouvrable suivant l’envoi du rappel, ou le jour suivant l’envoi si le rappel est envoyé par voie électronique.

Le premier rappel doit contenir des informations obligatoires :

- Le montant restant dû ;

- La clause indemnitaire qui serait due ;

- Les coordonnées de l’entreprise ;

- La description de l’origine et de l’échéance de la dette ;

- Le délai de paiement.

En fait, il s’agit pour le consommateur de savoir de quelle dette il s’agit afin de pouvoir y répondre de manière adéquate (payer/contester).

Une exception à la gratuité du rappel existe dans le cas d’accords concernant la livraison régulière de biens et de services. Ces créanciers doivent envoyer des rappels gratuits en cas de non-paiement de trois échéances par an. Toutefois, à partir du quatrième retard de paiement dans l’année, l’entreprise peut facturer des frais de rappel. Il a été légalement déterminé que les frais de rappel supplémentaires ne peuvent pas dépasser 7,50 euros plus les frais d’envoi.

La charge de la preuve de l’envoi du rappel gratuit et du respect du délai de 14 jours incombe à l’entreprise. L’entreprise ne doit pas prouver que le rappel a été effectivement reçu, ce qui est le cas pour la facture elle-même, par exemple.

Les clauses contractuelles qui s’écartent des exigences formelles susmentionnées sont interdites et nulles (c’est-à-dire qu’elles sont considérées comme inexistantes).

L’entreprise ne peut appliquer des clauses pénales et des intérêts de retard que dans la mesure où cela est expressément prévu dans les conditions générales (du contrat) et après l’expiration du délai de paiement supplémentaire de 14 jours.

En ce qui concerne ce dernier point, une exception est prévue pour les PME[3] : si l’entreprise est une PME, elle peut stipuler que les intérêts de retard commencent déjà à courir le jour suivant l’envoi du premier rappel de paiement.

En outre, la clause pénale et les intérêts maximaux qu’une entreprise peut facturer sont plafonnés :

- Intérêts : au maximum le taux d’intérêt au taux directeur[4] de l’article 5 alinéa 2 de la loi du 2 août 2022 concernant la lutte contre le retard de paiement dans les transactions commerciales (actuellement 3,75%) majoré de 8% et ce sur la somme restant à payer.

- Indemnité forfaitaire :

- 20 euros si le montant restant dû est inférieur ou égal à 150 euros ;

- 30 euros augmenté de 10 % du montant dû sur la tranche compris entre 150,01 et 500 euros si le montant restant dû est compris entre 150,01 et 500 euros ;

- 65 euros augmentés de 5 % du montant dû sur la tranche supérieure à 500 euros avec un maximum de 2.000 euros si le montant restant dû est supérieur à 500 euros.

Hormis les intérêts et/ou indemnité forfaitaire et dans les limites susmentionnées, aucun autre frais ne pourra être réclamé au consommateur.

La personne qui recouvre la créance ne peut donc pas facturer au consommateur des frais supplémentaires pour ses activités.

Les clauses prévoyant des montants ne correspondant pas aux limites susmentionnées sont interdites et nulles. Dans un tel cas, aucun indemnité forfaitaire ou intérêt ne pourra être accordé, la clause qui le prévoyait n’existant plus légalement.

Dans ce contexte, il est important de faire référence à l’article XI.83 17° et 24° du CDE[5]. Ces articles stipulent que dans les relations B2C, les clauses d’indemnité forfaitaire qui sont manifestement disproportionnées (lire : proportionnelles au préjudice subi par l’entreprise) et non réciproques (lire : tant pour l’entreprise que pour le consommateur) sont en tout état de cause illégales. Par conséquent, pour que la clause d’indemnité forfaitaire soit valable, il faut tenir compte non seulement des montants maximaux susmentionnés, mais aussi de la proportionnalité et de la réciprocité de la sanction.

Enfin, l’entreprise s’est vue confier une obligation particulières d’informations des consommateurs. À la demande du consommateur, l’entreprise doit immédiatement fournir, sur un support durable (lire : papier/électronique), tous les documents relatifs à la dette impayée, ainsi que les informations de contestation de celle-ci.

- Activité de recouvrement amiable de dettes

Deuxièmement, la nouvelle loi réglemente les modalités à respecter lors du recouvrement de la créance par un professionnel pour le compte du créancier.

- Signification “activité de recouvrement amiable de dettes ”

La notion de « recouvrement amiable de créance » est défini au sens large dans la CDE comme : « tout acte ou pratique d’une entreprise qui a pour but d’obtenir le paiement d’une dette impayée par le consommateur, à l’exception de tout recouvrement sur la base d’un titre exécutoire »

Cela peut donc aller de l’envoi de lettre de rappels, d’emails ou de SMS, aux appels téléphoniques, aux visites au domicile, à l’envoi de messages via les réseaux sociaux, etc.

Jusqu’à récemment, l’activité de recouvrement amiable était réglementée par la loi du 20 décembre 2002 relatif au recouvrement amiable des dettes du consommateur. Cette réglementation est désormais reprise dans le titre 2 de la nouvelle loi.

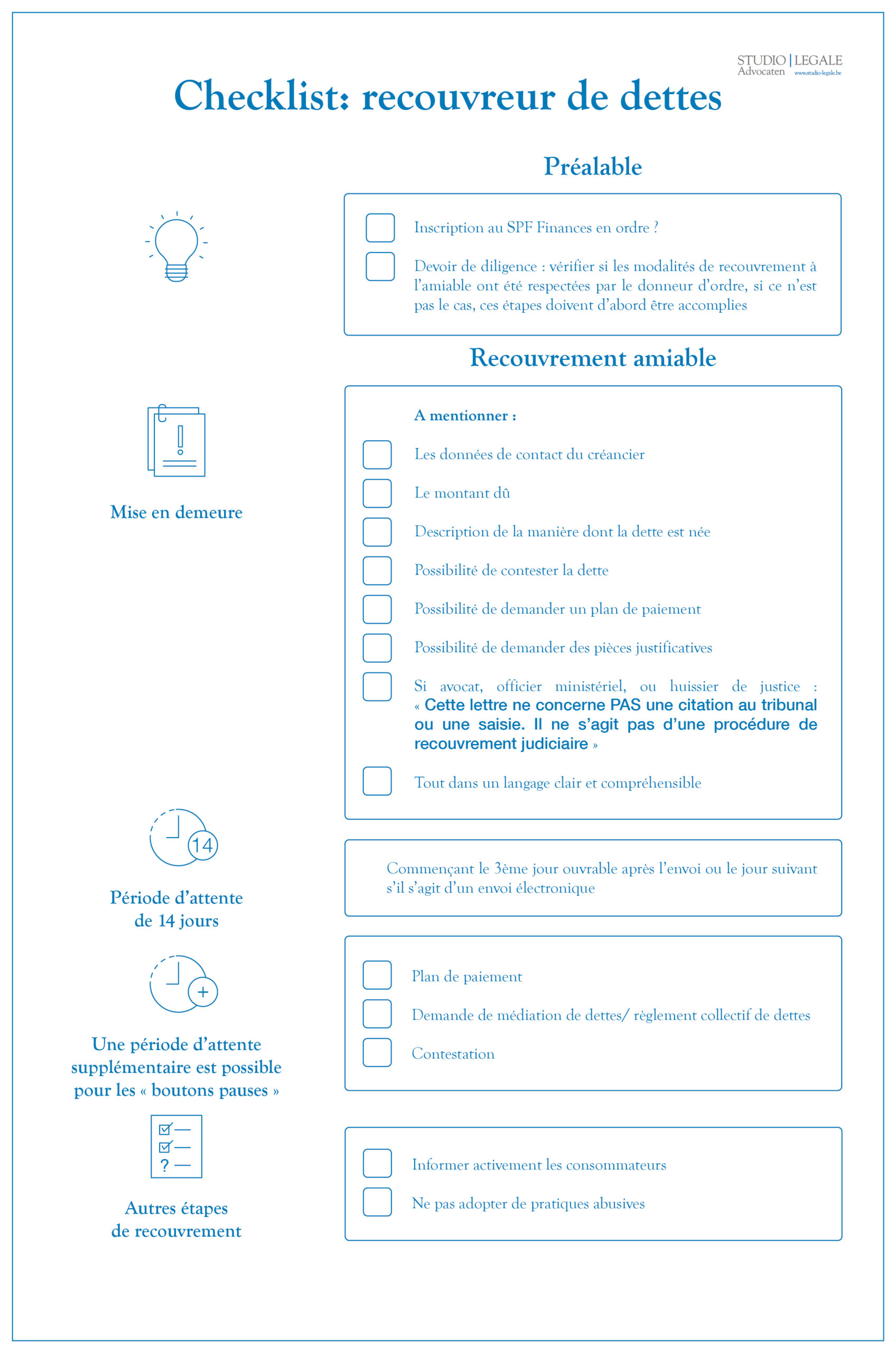

Le titre 2 s’applique à toute personne qui recouvre à l’amiable une créance auprès d’un consommateur. Peu importe que le recouvrement soit effectué par un professionnel (société de recouvrement, avocat, huissier de justice,…) ou par le créancier lui-même. Lorsque le recouvrement est effectué par un professionnel, on parle d « activité de recouvrement amiable ».

- Obligations pour l’activité de recouvrement amiable des dettes

Toutes personne exerçant une activité de recouvrement amiable doit au préalable s’inscrire auprès du SPF Finances et se faire également contrôler par cet organisme. La nouvelle loi prévoit une exception à l’inscription pour les avocats, les officiers ministériels ou les mandataires de justice dans l’exercice de leurs fonctions.

Les conditions d’inscription et les garanties dont doivent disposer les personnes pour être inscrites sont fixées par un arrêté royal du 17 février 2005. La demande d’inscription se fait par voie électronique et doit contenir un certain nombre de documents et d’informations (voir articles 2, 3 et 4 de l’arrêté royal précité). Les personnes acceptées et inscrites par le SPF Economie figureront sur une liste publiée par le SPF Economie sur son site web.

- Modalités d’exercice de l’activité de recouvrement amiable des dettes

Afin de protéger les consommateurs, la loi du 20 décembre 2002 prévoyait déjà un certain nombre de pratiques interdites lors du recouvrement amiable d’une créance. Il s’agissait généralement de comportements susceptibles de porter atteinte à la vie privée ou à la dignité humaine du consommateur.

Ces pratiques interdites n’ont pas été reprises intégralement dans la nouvelle loi, puisqu’elles figurent déjà à un autre endroit du CDE, à savoir dans le livre VI (art. VI.92 CDE – VI.103 CDE).

Néanmoins, la nouvelle loi reprend certaines pratiques interdites spécifiques, telles que :

- XIX. 5 CDE : interdiction du recouvrement auprès d’une personne qui n’est pas le débiteur

- XIX. 10§3 et 11 alinéa 2 du CDE : Aucun appel téléphonique ou visite au domicile entre 22h et 8h.

Par ailleurs, tout recouvrement amiable d’une créance doit toujours commencer par une mise en demeure écrite, qui doit contenir un certain nombre de mentions obligatoires.

Après l’envoi de la mise en demeure, aucune autre action ne peut être entreprise à l’égard du consommateur avant l’expiration d’un délai d’attente de 14 jours calendrier.

Ce délai commence à courir le 3e jour ouvrable après l’envoi de la mise en demeure, ou le lendemain de l’envoi si la mise en demeure est envoyée par voie électronique.

Le recouvrement amiable doit être mis sur pause si le consommateur répond à la mise en demeure de l’une des manières suivantes :

- Le consommateur demande un plan d’apurement: dans ce cas, aucune autre mesure de recouvrement ne peut être prise tant qu’une décision sur le plan d’apurement n’a pas été prise et cette décision doit être prise au plus tard 30 jours calendriers après la proposition. Ce délai commence à courir le premier jour ouvrable suivant la proposition. Si le délai est dépassé, les intérêts de retard sont suspendus jusqu’à ce qu’une décision soit prise.

- Le consommateur a initié une demande de médiation de dettes ou a introduit une procédure de règlement collectif de dettes : dans ce cas, aucune autre mesure ne peut être entreprise tant qu’une décision n’a pas été prise sur la demande. Si cette décision n’est pas prise dans les 45 jours calendrier suivant la demande, le recouvrement à l’amiable peut reprendre. Dans le cadre d’une médiation de dettes, le délai de 45 jours calendrier commence à courir le premier jour ouvrable suivant l’introduction de la demande. Dans le cas d’un règlement collectif de dettes, le délai commence à courir à partir du jour du dépôt de la requête.

- Le consommateur peut contester la dette de manière motivée : dans ce cas, aucune autre démarche ne peut être entreprise avant qu’une décision sur la contestation n’ait été prise, et cette décision doit être prise au plus tard 30 jours calendrier après la contestation. Ce délai commence à courir le premier jour ouvrable suivant la contestation. Si le délai est dépassé, les intérêts de retard sont suspendus jusqu’à ce qu’une décision soit prise.

Enfin, même dans le cadre de l’activité de recouvrement amiable, l’agent de recouvrement ne peut exiger du consommateur aucun coût supplémentaire à titre de compensation de son intervention. L’agent de recouvrement doit être rémunéré par le créancier.

- Devoirs du « recouvreur de dettes »

Il est frappant de constater que la nouvelle loi impose un devoir de diligence étendu au recouvreur de dettes. Le recouvreur de dettes est chargé de vérifier que toutes les modalités du recouvrement à l’amiable sont respectées.

Par exemple, le recouvreur de dettes devra d’abord vérifier si le créancier a déjà envoyé un premier rappel de paiement gratuit et si les montants des indemnités forfaitaires réclamés au consommateur dans ce rappel se situent dans les limites maximales autorisées par la loi.

Dans le cas contraire, le recouvreur de dette doit d’abord envoyer un rappel de paiement gratuit contenant les montants corrects et respecter ensuite une période d’attente de 14 jours calendrier. Ce n’est qu’ensuite que la première mise en demeure pourra être envoyée.

Le recouvreur de dettes doit également veiller à ce que la mise en demeure soit rédigée de manière claire et compréhensible et qu’elle contienne toutes les informations obligatoires. La mise en demeure doit au moins fournir des informations sur la manière dont la dette peut être contestée, sur les facilités de paiement qui peuvent être demandées et sur le fait que le consommateur peut demander toutes les pièces justificatives concernant la dette. En outre, des informations générales sur l’origine de la dette, le créancier initial (le cas échéant), les coordonnées du créancier (actuel), etc. doivent également être fournies. En outre, si le recouvreur de dettes est un avocat, un officier ministériel ou un huissier de justice, le texte suivant doit être incluse dans un alinéa séparé et dans un autre type de caractère et en gras :

« Cette lettre ne concerne PAS une citation au tribunal ou une saisie. Il ne s’agit pas d’une procédure de recouvrement judiciaire »

Le devoir de diligence a une portée très large, d’autant plus que le non-respect est sanctionné pénalement et que la charge de la preuve du respect de ce devoir incombe au recouvreur de dettes.

Outre le devoir de diligence, le recouvreur de dettes a également un devoir d’information active sur l’état de la dette. Par exemple, le consommateur qui rembourse la dette doit recevoir un relevé des montants déjà payés une fois par an. Lorsque le consommateur a remboursé la totalité de la dette, il doit en être informé immédiatement.

- Sanctions

Depuis la nouvelle loi, le non-respect des règles ci-dessus imposées en matière de recouvrement amiable peut avoir des conséquences très importantes, maintenant que des sanctions concrètes y sont attachées. Les sanctions peuvent intervenir à différents niveaux.

- Sanctions civiles [6]

Si, au cours de la procédure de recouvrement amiable, le consommateur a payé des sommes indûment – lire : en violation de la nouvelle loi – il s’agit, d’un point de vue civil, d’un paiement indu obtenu de mauvaise foi. Dans ce cas, le tribunal peut ordonner que la personne qui a reçu ce paiement soit obligée de rembourser ce montant.

En outre, si les obligations relatives au rappel de paiement initial gratuit ne sont pas respectées, le consommateur est dispensé de plein droit du paiement de la clause indemnitaire.

- Sanctions pénales[7]

En cas de non-respect du premier rappel gratuit, de l’obligation d’information ou du plafond de la clause indemnitaire, une sanction pénale de niveau 2 pourra être prononcée.

Celle-ci comprend :

- une amende pénale de 26,00 euros à 10.000,00 euros (x 8) ou ;

- une amende pouvant aller jusqu’à 4 % du chiffre d’affaires annuel total du dernier exercice clôturé, si cela représente un montant plus élevé en cas d’infraction aux règles générales.

Un manquement au devoir de diligence du recouvreur de dettes, à la mise en demeure obligatoire, au respect des délais par le recouvreur de dettes et à l’obligation d’information du recouvreur de dettes peut entraîner une sanction pénale de niveau 4.

Celle-ci comprend :

- Une amende pénale de 26,00 EUR à 10 000,00 EUR (x 8) ou ;

- jusqu’à 6 % du chiffre d’affaires annuel total réalisé au cours du dernier exercice clôturé, si cela représente un montant plus élevé en cas d’infraction aux règles générales.

Il est clair qu’il sera très important pour un recouvreur de dettes de se conformer aux règles, car l’impact financier d’une amende peut être important. La charge de la preuve du respect des règles incombant au recouvreur de dette, il est également important de documenter correctement chaque démarche entreprise afin de disposer d’un dossier solide et de pouvoir contester l’amende si nécessaire.

- Surveillance administrative [8]

Il existe également un contrôle administratif du respect de la réglementation en matière de recouvrement amiable, désormais que les agents du SPF Economie sont habilités à détecter et à constater les infractions au livre XIX du CDE.

Les fonctionnaires du SPF Economie vérifieront régulièrement si le recouvreur de dettes respecte toujours les conditions d’inscription qui lui ont été accordées. Dans le cadre de ce contrôle, ils pourront à tout moment demander des informations et des documents supplémentaires au recouvreur de dettes.

- Réserves

Les propositions législatives relatives au recouvrement amiable des dettes des consommateurs sont devenues de plus en plus ambitieuses au fil des ans. Finalement, on a abouti à une loi qui ne manquera pas d’avoir un impact considérable sur les relations entre l’entreprise et le consommateur et qui restreint fortement la liberté contractuelle entre ces parties.

Maintenant que des sanctions sont également attachées au respect des obligations imposées et que la charge de la preuve du respect de ces obligations incombe à l’entreprise, le créancier/recouvreur porte une très grande responsabilité dans le cadre du recouvrement à l’amiable. Alors qu’il incombe en réalité au consommateur/débiteur de payer.

La nouvelle loi ne s’applique qu’au recouvrement à l’amiable. Ile st possible que les créanciers franchissent désormais plus rapidement le pas du processus de recouvrement judiciaire et procèdent immédiatement à une citation du consommateur, ce qui n’est évidemment pas à leur avantage. Par ailleurs, le retard de paiement dans les transactions commerciales (B2B) est réglementé par la loi du 2 août 2002. Par conséquent, le nouveau texte ne s’appliquera pas dans ce cas. Il est à noter que le législateur a récemment imposé des délais de paiement plus courts entre les entreprises afin de réduire les effets néfastes des retards de paiement sur les entreprises. Dans les travaux parlementaires de la loi modificative on peut lire : « La conséquence de ces retards de paiement est que nos PME, confrontées à un manque de liquidités, retardent elles-mêmes leurs paiements, créant finalement une « chaîne de retards » qui affecte l’ensemble du tissu économique (…) De cette manière, les investissements sont reportés, l’embauche de personnel est retardée, en d’autres termes, la création de valeur ajoutée est reportée« .

Grâce à la nouvelle loi, les consommateurs auront plus de temps pour payer. Cela pourrait avoir pour effet d’hypothéquer la fluidité du processus de paiement pour et par les entreprises.

Le législateur est manifestement confronté à la question de savoir qui bénéficie de la plus grande protection : l’entreprise ou le consommateur. Maintenant que le consommateur est toujours considéré comme une partie économiquement la plus faible et juridiquement moins expérimenté, il semble que ce soit lui qui ait finalement le dessus.

Ensuite, il ne faut pas sous-estimer l’impact de la nouvelle loi sur la trésorerie des entreprises. La nouvelle loi offre aux consommateurs la possibilité de « retarder » le paiement, sans que le recouvreur de dettes ne soit autorisé à prendre aucune mesure, ce qui n’incite guère les consommateurs à payer. Plus une entreprise doit attendre pour être payée, plus elle risque d’avoir des problèmes de liquidités. En conséquence, une entreprise peut être amenée à reporter ses paiements ou ses investissements, ce qui n’est évidemment pas bénéfique pour l’économie et au trafic économique. Bien qu’une petite exception soit prévue pour les PME en ce qui concerne le moment où les intérêts et la clause indemnitaire peuvent être facturés, l’impact de cette exception par rapport à la période pendant laquelle une entreprise peut devoir attendre un paiement semble limité.

Enfin, la question se pose de savoir si l’objectif de la nouvelle loi (c’est-à-dire la protection des consommateurs financièrement vulnérables) est atteint simplement en accordant aux consommateurs plus de temps pour payer. La possibilité de retarder un paiement plus longtemps ne profite pas nécessairement à un consommateur financièrement vulnérable. Cela lui donne l’opportunité de reporter le problème et peut donner l’impression qu’il est encore possible de faire d’autres achats, ce qui ne fera qu’alourdir la montagne de dettes.

L’avenir dira si ces réserves sont justifiées ou non.

La loi entrant bientôt en vigueur, il est important que les entreprises vérifient la conformité de leurs conditions générales et de leur fonctionnement interne en cas de recouvrement de créances.

Si vous avez des questions à ce sujet ou si vous souhaitez obtenir des conseils, n’hésitez pas à contacter Studio Legale Advocaten au 03 216 70 70 ou à l’adresse [email protected].

[1] Ci-après: la nouvelle loi

[2] https://etaamb.openjustice.be/fr/loi-du-20-decembre-2002_n2002011523

[3] Tel que défini à l’article 1:24 paragraphe 1 du Code des sociétés et des associations

[4] Taux d’intérêt utilisé par la Banque centrale européenne pour les opérations principales de refinancement

[5] Livre VI du CDE comme indiqué précédemment, contient toujours une législation spécifique sur les clauses abusives dans les relations B2C

[6] Art. XIX 14 CDE et art. XIX 15 CDE

[7] Art. XV.125/2/1 CDE

[8] Art. XV.66/5 CDE