Het Wetboek van Economisch Recht (WER) werd recent aangevuld met een 19e boek: boek XIX ‘Schulden van de consument’. Dit boek werd ingevoerd door de wet van 4 mei 2023[1], die in het Belgisch Staatsblad werd gepubliceerd op 23 mei 2023.

- Achtergrond

Tot voor kort werd de manier waarop ondernemingen hun onbetaalde facturen bij consumenten konden invorderen, geregeld door een wet van 20 december 2002[2]. Hierbij heerste er een relatief grote contractvrijheid.

Ondernemingen bepaalden zelf de termijn waarbinnen de consument de factuur moest betalen, welke invorderingskost werd aangerekend bij wanbetaling en vanaf wanneer deze kosten begonnen te lopen. De consument aanvaardde op zijn beurt de contractvoorwaarden en werd daarbij beschermd door de consumentenwetgeving.

Doorheen de jaren passeerden verschillende wetsvoorstellen de revue om de wet van 20 december 2002 meer consumentvriendelijk te maken. De doelstelling van de wetgevende initiatieven was telkens dezelfde: de kwetsbare consument beschermen tegen het opstapelen van zijn schuld bij wanbetaling door het aanrekenen van intresten, schadebedingen, invorderingskosten etc. te beperken.

Ondanks de kritiek die op de wetsvoorstellen werd geformuleerd vanuit ondernemingskant, vanuit de Raad van State of vanuit de Orde van Vlaamse Balies etc. verscheen op 4 mei 2023 alsnog de nieuwe invorderingswet voor consumenten die ongetwijfeld verregaande gevolgen zal hebben.

- Situering

De nieuwe wet bevindt zich in boek XIX van het WER en bestaat uit twee delen:

- Enerzijds bevat de wet regels over wat er mag en moet gebeuren bij een betalingsachterstand van een consument (titel 1)

- Anderzijds bevat de wet regels over de (activiteit van) minnelijke invordering van schulden van een consument (titel 2)

Daarnaast bestaat er over de invordering van schulden bij consumenten ook nog wetgeving in:

- Boek 5 van het Nieuw Burgerlijk Wetboek (hierna ‘NBW’): hier zijn algemene regels over ingebrekestelling, schadebedingen en intresten en een algemeen verbod op onrechtmatige bedingen te vinden;

- Boek VI van het WER: hetgeen specifieke wetgeving over onrechtmatige bedingen in de B2C-relatie bevat.

De nieuwe wet geldt als algemene wet en doet geen afbreuk aan reeds bestaande bijzondere wetgeving. Alle wetgeving wordt cumulatief toegepast, maar wanneer er een tegenstrijdigheid is, zal de bijzondere wetgeving voorrang hebben. De consument mag zich dus niet blindstaren op de regels uit de nieuwe wet nu het zeer goed mogelijk is dat voor bepaalde sectoren (bv. energie- en waterdistributie) andere regels van tel zijn.

Nu boek 5 van het NBW eveneens algemene regels bevat over dit onderwerp, zal nog moeten blijken hoe de nieuwe wet en het NBW in de praktijk naast elkaar zullen bestaan.

- Toepassingsgebied

Het ruime toepassingsgebied van de nieuwe wet is één van de redenen waarom hij zo impactvol zal zijn. De nieuwe wet is nl. van toepassing op: ‘iedere betalingsachterstand van een schuld van een consument aan een onderneming’.

- Persoonlijk toepassingsgebied

De nieuwe wet is van toepassing tussen ondernemingen en consumenten en dus “B2C”

Een consument wordt daarbij gedefinieerd als: ‘iedere natuurlijke persoon die handelt voor doeleinden die buiten zijn handels- bedrijfs- ambachts- of beroepsactiviteit vallen.’

Een onderneming is: ‘iedere natuurlijke persoon of rechtspersoon die op duurzame wijze een economisch doel nastreeft, alsmede zijn verenigingen’ en dit ongeacht de omvang van de onderneming.

Niet alleen ondernemingen in de klassieke zin van het woord vallen aldus onder toepassing van de nieuwe wet, maar ook bijvoorbeeld ziekenhuizen en vrije beroepers.

- Materieel toepassingsgebied

Zo goed als elk type schuld van een consument zal onder toepassing van de nieuwe wet vallen.

De nieuwe wet spreekt immers van iedere betalingsachterstand, zodat het niet enkel gaat om facturen die onbetaald blijven. Zowel contractuele (bv. aankoop van een nieuwe keuken of meubelstuk, factuur van een aannemer of tuinman) als wettelijke (bv. onbetaalde parkeergelden) schulden zullen voortaan geïnd moeten worden rekening houdende met de regels van de nieuwe wet.

- Temporeel toepassingsgebied

Voor het temporele toepassingsgebied moet een onderscheid gemaakt worden op basis van wanneer de overeenkomst waaruit de schuld voortkomt, werd gesloten:

- Overeenkomst gesloten voor 1 september 2023: de nieuwe wet treedt in werking op 1 december 2023

- Overeenkomsten gesloten na 1 september 2023: de nieuwe wet is meteen van toepassing

- Gevolgen bij niet-betaling door een consument

- Betalingsachterstand B2C

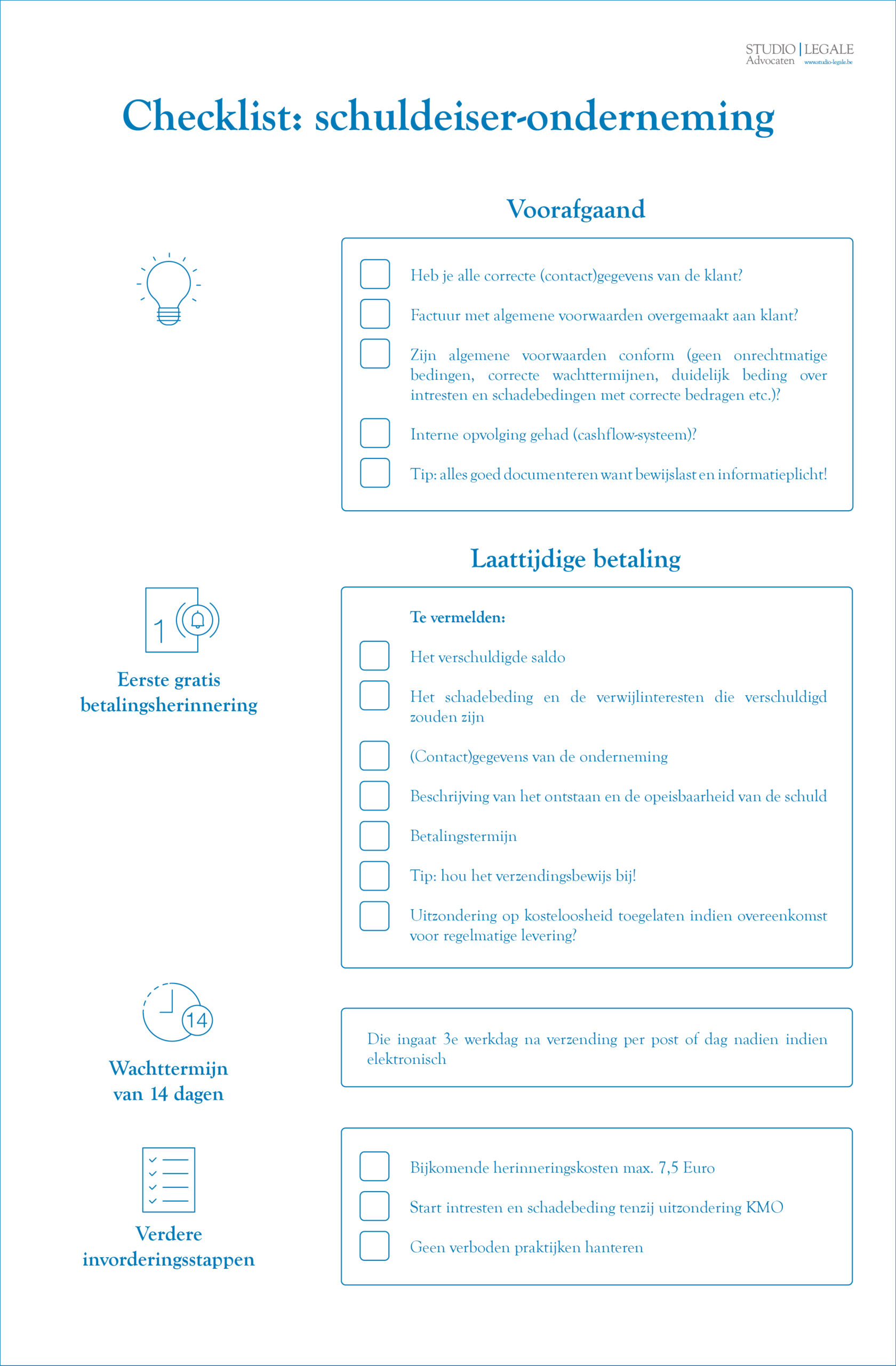

De nieuwe wet regelt in eerste instantie wat een schuldeiser moet doen wanneer een consument niet (tijdig) betaalt.

Indien de consument op de afgesproken vervaldag niet heeft betaald, dan moet de onderneming eerst verplicht een gratis betalingsherinnering versturen. De herinnering mag per post of elektronisch verstuurd worden.

Na de eerste herinnering moet de consument opnieuw een betaaltermijn van 14 dagen krijgen. Deze termijn van 14 dagen gaat in op de 3e werkdag na verzending van de herinnering, dan wel de dag na verzending wanneer de herinnering elektronisch wordt verstuurd.

De eerste herinnering moet een aantal verplichte gegevens bevatten:

- Het verschuldigde saldo;

- Het schadebeding dat verschuldigd zou zijn:;

- Gegevens van de onderneming,

- Beschrijving van het ontstaan en de opeisbaarheid van de schuld en

- De betalingstermijn.

Het komt er eigenlijk op neer dat de consument moet weten over welke schuld het gaat, zodat hij er adequaat kan op reageren (betalen/betwisten).

Een uitzondering op het kosteloze karakter van de herinnering bestaat bij overeenkomsten betreffende regelmatige levering van goederen en diensten. Dergelijke schuldeisers moeten de herinneringen bij niet-betaling van drie vervaldata per jaar gratis versturen. Vanaf de vierde laattijdige betaling op een jaar, mag de onderneming wel herinneringskosten aanrekenen. Wettelijk werd bepaald dat bijkomende herinneringskosten niet hoger mogen liggen dan 7,5 Euro, vermeerderd met de portokosten.

De bewijslast dat de gratis herinnering werd verstuurd en dat de termijn van 14 dagen werd gerespecteerd, ligt bij de onderneming. De onderneming moet niet aantonen dat de herinnering ook effectief werd ontvangen, wat bijvoorbeeld wel het geval is voor de factuur an sich.

Contractuele bedingen waarin men afwijkt van bovenstaande vormvereisten, zijn verboden en nietig (lees: worden voor onbestaande gehouden).

De onderneming mag maar schadebedingen en verwijlintresten aanrekenen voor zover dit op voorhand uitdrukkelijk voorzien werd in de (contract)voorwaarden en na het verstrijken van de bijkomende 14 daagse betalingstermijn.

Wat dit laatste betreft, werd een uitzondering voorzien voor KMO’s[3]: indien de onderneming een KMO is, mag deze bepalen dat de verwijlintrest al begint te lopen de dag na het versturen van de eerste betaalherinnering.

De schadebedingen en intresten die een onderneming maximaal mag aanrekenen, worden bovendien geplafonneerd:

- Intresten: niet meer dan de referentie-intrestvoet[4] uit art. 5 lid 2 van de wet van 2 augustus 2002 betreffende de betalingsachterstand bij handelstransacties (momenteel 3,75%) vermeerderd met 8% en dit op de nog te betalen som.

- Schadebeding:

- 20 Euro als het verschuldigde saldo lager dan of gelijk aan 150 Euro is;

- 30 Euro vermeerderd met 10% van het verschuldigde bedrag op de schijf tussen 150,01 en 500 Euro als het verschuldigde saldo tussen 150,01 en 500 Euro is;

- 65 Euro vermeerderd met 5% van het verschuldigde bedrag op de schijf boven 500,01 Euro met een maximum van 2.000 Euro als het verschuldigde saldo hoger dan 500 Euro is.

Buiten intresten en/of schadebedingen en dit binnen voormelde grenzen, mag er van de consument geen enkele andere kost worden gevorderd.

De persoon die de schuld int, kan voor zijn activiteiten dus geen bijkomende kosten aan de consument aanrekenen.

Bedingen die bedragen voorzien die niet overeenstemmen met voormelde grenzen, zijn verboden en nietig. In zo’n geval kan er dus géén schadebeding of intrest worden toegekend, nu het beding dat dit voorzag juridisch gezien niet langer bestaat.

Het is belangrijk om in dit kader nog de verwijzing te maken naar art. XI.83 17° en 24° WER[5]. Deze artikelen bepalen dat in B2C-relaties schadebedingen die duidelijk niet evenredig (lees: in verhouding met het nadeel dat de onderneming ondervindt) en niet wederkerig (lees: zowel voor de onderneming als voor de consument) zijn, hoe dan ook onrechtmatig zijn. Opdat het schadebeding geldig zou zijn, moet er dus niet alleen rekening worden gehouden met voormelde maximumbedragen, maar ook met de evenredigheid en wederkerigheid van de sanctie.

Ten slotte, heeft de onderneming een bijzondere informatieplicht gekregen t.a.v. de consument. Op vraag van de consument moet de onderneming onverwijld en op een duurzame drager (lees: papier/elektronisch) alle stukken m.b.t. de openstaande schuld overmaken, alsook informatie over hoe deze kan betwist worden.

- Activiteit van minnelijke invordering van schulden

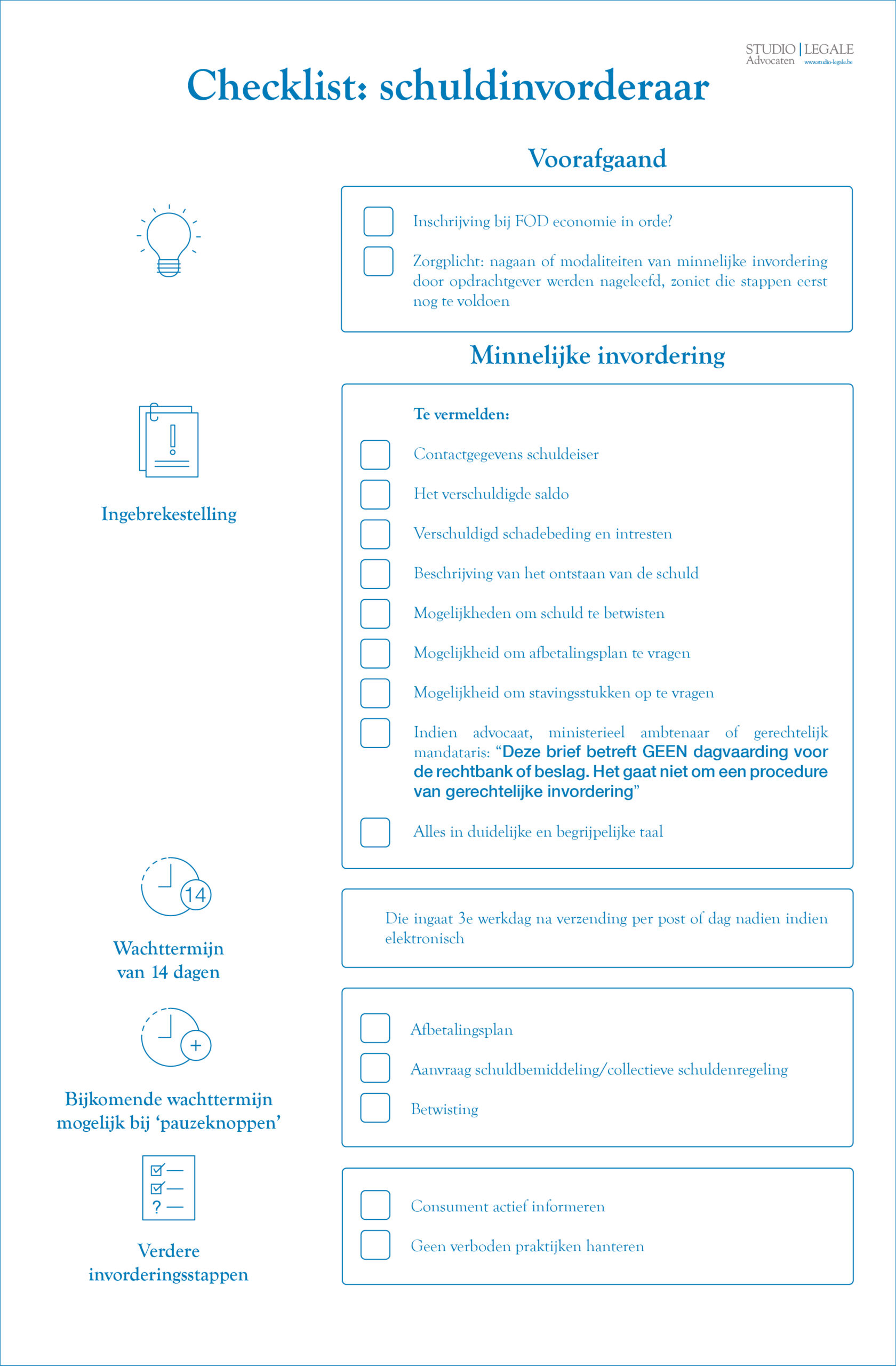

In tweede instantie regelt de nieuwe wet welke modaliteiten moeten worden nageleefd wanneer de schuld door een professional voor de schuldeiser wordt ingevorderd.

- Betekenis “activiteit van minnelijke invordering”

Het begrip ‘minnelijke invordering van schulden’ wordt ruim gedefinieerd in het WER, nl. als: ‘iedere handeling of praktijk van een onderneming die tot doel heeft de consument ertoe aan te zetten een onbetaalde schuld te betalen, met uitzondering van iedere invordering op grond van een uitvoerbare titel.’

Het kan dus gaan van het sturen van herinneringsbrieven, mails of sms’jes, tot telefoneren, huisbezoeken uitvoeren, berichten via sociale media sturen etc.

De activiteit van minnelijke invordering werd tot voor kort geregeld door de wet van 20 december 2002 betreffende de minnelijke invordering van schulden van de consument. Deze regelgeving wordt nu opgenomen in titel 2 van de nieuwe wet.

Titel 2 is van toepassing op iedereen die minnelijk een schuld bij een consument int. Het maakt niet uit of de schuld wordt geïnd door iemand die dit beroepshalve doet (incassobureau, advocaat, gerechtsdeurwaarder,…) dan wel door de schuldeiser zelf. Wanneer de invordering beroepsmatig gebeurt, spreken we van ‘activiteit van minnelijke invordering’.

- Verplichtingen voor de activiteit van minnelijke invordering van schulden

Wie een activiteit van minnelijke invordering uitoefent, moet zich voorafgaand verplicht inschrijven bij de FOD Financiën en wordt door die instantie ook gecontroleerd. De nieuwe wet voorziet een uitzondering op de inschrijving voor advocaten, ministeriële ambtenaren of gerechtelijke mandatarissen in de uitoefening van hun functie.

De inschrijvingsvoorwaarden en garanties waarover de personen moeten beschikken om te worden ingeschreven, zijn vastgelegd in een Koninklijk Besluit van 17 februari 2005. De aanvraag tot inschrijving gebeurt elektronisch en moet een aantal documenten en informatie bevatten (zie artt. 2, 3 en 4 van voormeld KB). De personen die door de FOD Economie worden aanvaard en ingeschreven, komen op een lijst te staan die door de FOD Economie op haar website wordt gepubliceerd.

- Modaliteiten van de uitoefening van de activiteit van minnelijke invordering van schulden

Teneinde de consument te beschermen, voorzag de wet van 20 december 2002 reeds in een aantal praktijken die verboden waren bij het minnelijk invorderen van een schuld. Het ging in het algemeen over gedragingen die het privéleven of de menselijke waardigheid van de consument konden schaden.

Deze verboden praktijken werden niet volledig overgenomen in de nieuwe wet, nu ze ook al op een andere plaats in het WER zijn opgenomen, nl. in boek VI (art. VI.92 WER – VI.103 WER).

Toch herhaalt de nieuwe wet alsnog een aantal specifieke verboden praktijken, zoals:

- XIX.5 WER: verbod van invordering bij een persoon die niet de schuldenaar is;

- XIX.10 §3 en 11 lid 2 WER: geen telefonische oproepen of huisbezoeken tussen 22u en 8u.

Daarnaast moet elke minnelijke invordering van een schuld nog steeds starten met een schriftelijke ingebrekestelling, die een aantal verplichte gegevens moet bevatten.

Na het verzenden van de ingebrekestelling, mag er geen enkele andere handeling worden gesteld naar de consument toe voor het verstrijken van een wachttijd van 14 kalenderdagen.

Deze wachttijd gaat in op de 3e werkdag na verzending van de herinnering, dan wel de dag na verzending wanneer de herinnering elektronisch wordt verstuurd.

De minnelijke invordering moet worden gepauzeerd indien de consument op de ingebrekestelling reageert op één van de volgende manieren:

- De consument vraagt een afbetalingsplan: in dat geval mogen er geen verdere invorderingsstappen worden ondernomen tot er een beslissing over het afbetalingsplan werd genomen en deze beslissing moet uiterlijk 30 kalenderdagen na het voorstel worden genomen. Deze termijn gaat in op de eerste werkdag na het voorstel. Bij overschrijden van de termijn, worden de verwijlintresten geschorst tot dat er een beslissing werd genomen.

- De consument doet een aanvraag tot schuldbemiddeling of een collectieve schuldenregeling: in dat geval mogen er geen verdere stappen worden genomen tot er een beslissing werd genomen over de aanvraag. Indien deze beslissing niet wordt genomen binnen de 45 kalenderdagen na de aanvraag, kan de minnelijke invordering hervat worden. Bij een schuldbemiddeling begint de termijn van 45 kalenderdagen te lopen de eerste werkdag nadat de aanvraag werd ingediend. Bij een collectieve schuldenregeling begint de termijn te lopen vanaf de dag dat het verzoekschrift werd neergelegd.

- De consument kan de schuld gemotiveerd betwisten: in dat geval mogen er geen verdere stappen worden ondernomen tot er een beslissing over de betwisting werd genomen en deze beslissing moet uiterlijk 30 kalenderdagen na de betwisting worden genomen. Deze termijn gaat in op de eerste werkdag na de betwisting. Bij overschrijden van de termijn, worden de verwijlintresten geschorst tot dat er een beslissing werd genomen.

Ten slotte, ook in het kader van de activiteit van minnelijke invordering, mag de schuldinvorderaar van de consument geen enkele bijkomende kost als zijnde een vergoeding voor zijn tussenkomst vragen. De schuldinvorderaar moet vergoed worden door de schuldeiser.

- Taken van de “schuldinvorderaar”

Opvallend is dat de nieuwe wet een verregaande zorgplicht oplegt aan de schuldinvorderaar. De schuldinvorderaar krijgt de taak om na te gaan of alle modaliteiten van de minnelijke invordering worden nageleefd.

Zo zal de schuldinvorderaar in eerste instantie moeten nagaan of de schuldeiser al een eerste gratis betalingsherinnering heeft verstuurd en of de bedragen van schadebeding en intresten die daarin van de consument worden gevorderd, binnen de wettelijk toegelaten maxima vallen.

Zoniet, moet de schuldinvorderaar eerst een gratis betalingsherinnering versturen, met daarin de correcte bedragen, en vervolgens 14 kalenderdagen wachttijd respecteren. Pas daarna mag de eerste ingebrekestelling worden verstuurd.

De schuldinvorderaar moet er ook op toezien dat de ingebrekestelling duidelijk en begrijpelijk werd opgesteld en alle verplichte gegevens bevat. De ingebrekestelling moet minstens informatie geven over hoe de schuld kan betwist worden, dat er betalingsfaciliteiten gevraagd kunnen worden en dat de consument alle bewijsstukken m.b.t. de schuld kan opvragen. Daarnaast moet ook algemene informatie over de oorsprong van de schuld, de (eventueel) oorspronkelijke schuldeiser, contactgegevens van de (huidige) schuldeiser etc. worden meegegeven. Bovendien, wanneer de schuldinvorderaar een advocaat, ministerieel ambtenaar of gerechtelijk mandataris is, moet in een afzonderlijke alinea en in een ander lettertype in het vet volgende zin worden opgenomen:

“Deze brief betreft GEEN dagvaarding voor de rechtbank of beslag. Het gaat niet om een procedure van gerechtelijke invordering.”

De zorgplicht is zeer verregaand, zeker nu de niet-naleving ervan wordt gesanctioneerd met strafsancties en de bewijslast van het naleven ervan bij de schuldinvorderaar wordt gelegd.

Naast een zorgplicht, krijgt de schuldinvorderaar ook een actieve informatieplicht opgelegd over de stand van de schuldvordering. Zo moet de consument die de schuld afbetaalt 1 keer per jaar een overzicht van zijn afbetalingen krijgen. Wanneer de consument de schuld volledig heeft afgelost, moet hij hier onmiddellijk van op de hoogte worden gebracht.

- Sancties

Het niet-naleven van de voormelde opgelegde regels met betrekking tot de minnelijke invordering kan sinds de nieuwe wet zeer verregaande gevolgen hebben, nu er concrete sancties aan worden gekoppeld. De sanctionering kan plaatsvinden op verschillende niveaus.

- Burgerrechtelijke sancties[6]

Indien de consument tijdens de minnelijke schuldvordering bedragen ten onrechte heeft betaald – lees: in strijd met de nieuwe wet – dan gaat het burgerrechtelijk gezien om een onverschuldigde betaling te kwader trouw verkregen. De rechter kan in zo’n geval bevelen dat diegene die deze betaling heeft ontvangen, ertoe gehouden is om dit bedrag terug te betalen.

Daarnaast indien de verplichtingen omtrent de gratis eerste betalingsherinnering niet worden nageleefd is de consument van rechtswege vrijgesteld van de betaling van het schadebeding.

- Strafrechtelijke sancties[7]

Indien de eerste kosteloze herinnering, de informatieverplichting of de bovengrens van het schadebeding niet wordt nageleefd, kan hiervoor een strafsanctie niveau 2 worden opgelegd.

Dit houdt in:

- een strafrechtelijke geldboete van 26,00 EUR tot 10.000,00 EUR (x 8) of;

- een geldboete tot 4% van de totale jaaromzet in het laatst afgesloten boekjaar, indien dit een hoger bedrag vertegenwoordigt bij inbreuken op algemene regels.

Een inbreuk op de zorgplicht van de schuldinvorderaar, de verplichte ingebrekestelling de naleving van de termijnen en de informatieverplichting van de schuldinvorderaar kan een strafsanctie niveau 4 opleveren.

Dit houdt in:

- een strafrechtelijke geldboete van 26,00 EUR tot 10.000,00 EUR (x 8) of;

- tot 6% van de totale jaaromzet in het laatst afgesloten boekjaar indien dit een hoger bedrag vertegenwoordigt bij inbreuk op algemene regels.

Het weze duidelijk dat het voor een schuldinvorderaar van groot belang zal zijn om de regels goed na te leven, nu de financiële impact van een geldboete groot kan zijn. Nu de bewijslast van het naleven van de regels bij de schuldinvorderaar rust, is het ook van belang om elke stap die wordt genomen goed te documenteren zodat men een sterk dossier heeft en de geldboete desgevallend kan aanvechten.

- Administratief toezicht[8]

Er is ook een administratief toezicht op de naleving van regelgeving omtrent minnelijke invordering, nu de ambtenaren van de FOD Economie bevoegd zijn om inbreuken op boek XIX WER op te sporen en vast te stellen.

De ambtenaren van de FOD Economie zullen op regelmatige basis nagaan of de schuldinvorderaar nog steeds voldoet aan de inschrijvingsvoorwaarden die hem werd toegekend.In het kader van deze controle kunnen zij op elk ogenblik bij de schuldinvorderaar bijkomende inlichtingen en stukken opvragen.

- Bedenkingen

De wetsvoorstellen omtrent de minnelijke invordering van schulden bij consumenten zijn doorheen de jaren telkens verregaander geworden. Uiteindelijk is er een wet gekomen die zeker zeer impactvol zal zijn in de relatie tussen de onderneming en de consument en die de contractvrijheid tussen die partijen zeer beperkt.

Nu er ook sancties verbonden worden aan het naleven van de opgelegde verplichtingen en de bewijslast van het naleven van de regelgeving bij de onderneming ligt, draagt de schuldeiser/schuldinvorderaar een zeer grote verantwoordelijkheid binnen de minnelijke invordering. Dit terwijl er eigenlijk een verantwoordelijkheid bij de consument/schuldenaar ligt om te betalen.

De nieuwe wet geldt enkel bij een minnelijke invordering. Het zou kunnen dat schuldeisers nu sneller de stap zullen zetten naar het gerechtelijk invorderingstraject en de consument meteen dagvaarden, hetgeen deze uiteraard ook niet ten goede komt. Daarnaast wordt betalingsachterstand bij handelstransacties (B2B) geregeld door de wet van 2 augustus 2002. De nieuwe wat zal hier bijgevolg niet van toepassing zijn. Opvallend is dat de wetgever tussen ondernemingen recentelijk net kortere betalingstermijnen oplegde om de nefaste gevolgen van laattijdige betaling op ondernemingen te reduceren. In de parlementaire voorbereidingen van de Wijzigingswet stond te lezen: “Het gevolg van deze laattijdige betalingen, is dat onze kmo’s geconfronteerd worden met een gebrek aan liquiditeit, zelf betalingen uitstellen, waardoor uiteindelijk een ‘uitstelketen’ ontstaat, die het hele economische weefsel aantast (…) Op die manier worden investeringen uitgesteld, wordt afgewacht met het aanwerven van personeel, m.a.w. wordt de creatie van meerwaarde uitgesteld”.

Consumenten krijgen dankzij de nieuwe wet meer tijd om te betalen. Dit kan als gevolg hebben dat het vlot betalingsverkeer voor en door ondernemingen kan worden gehypothekeerd.

De wetgever worstelt duidelijk met de vraag wie het meeste bescherming geniet: de onderneming of de consument. Nu de consument nog steeds als economisch zwakkere en juridisch minder ervaren partij wordt beschouwd, lijkt deze uiteindelijk aan het langste eind te trekken.

Vervolgens mag de impact van de nieuwe wet op de cashflow van ondernemingen niet worden onderschat. De nieuwe wet voorziet voor de consument mogelijkheden om het uitvoeren van de betaling te ‘rekken’, dit zonder dat de schuldinvorderaar iets mag ondernemen, waardoor de consument ook weinig incentive krijgt om te betalen. Hoe langer een onderneming moet wachten op betaling, hoe groter de kans op liquiditeitsproblemen. Hierdoor moet een onderneming mogelijks zelf betalingen of investeringen uitstellen, wat de economie en het economisch verkeer uiteraard niet ten goede komt. Voor KMO’s wordt er weliswaar een kleine uitzondering voorzien wat betreft het tijdstip waarop intresten en schadebedingen mogen worden aangerekend, maar de impact hiervan ten opzichte van de periode waarin men kan moeten wachten op betaling lijkt beperkt.

Ten slotte, de vraag rijst of het doel van de nieuwe wet (nl.: bescherming van de financieel kwetsbare consument) wel bereikt wordt enkel door de consument meer tijd te geven om te betalen. De mogelijkheid om een betaling langer uit te stellen, komt een financieel kwetsbare consument niet perse ten goede. Het geeft hem de mogelijkheid om het probleem voor zich uit te schuiven en kan de perceptie geven dat er nog ruimte is om andere aankopen te doen, wat de schuldenberg alleen maar zal doen vergroten.

Of deze bedenkingen al dan niet terecht zijn, zal blijken uit de toekomst.

De wet treedt binnenkort al in werking, waardoor het voor ondernemingen van belang is om na te gaan of hun algemene voorwaarden en interne werking bij schuldinvorderingen conform is.

Indien u hierover vragen heeft of advies wenst, aarzel niet om Studio Legale Advocaten te raadplegen op 03 216 70 70 of [email protected].

[1] Hierna: de nieuwe wet

[2] https://etaamb.openjustice.be/nl/wet-van-20-december-2002_n2002011523.html

[3] zoals gedefinieerd in art. 1:24 paragraaf 1 Wetboek van Vennootschappen en Verenigingen.

[4] Zijnde de rentevoet die de Europese Centrale Bank hanteert voor basisherfinancieringstransacties.

[5] Boek VI van het WER bevat zoals reeds aangegeven nog specifieke wetgeving over onrechtmatige bedingen in de B2C-relatie.

[6] Art. XIX 14 WER en art. XIX 15 WER

[7] Art. XV.125/2/1 WER

[8] Art. XV.66/5 WER